<관련 포스팅>

글로벌 전력망 인프라 시장 분석 (노후화된 미국 송배전 전력망 인프라)

글로벌 변압기 시장 분석 (변압기 공급 부족과 미국발 슈퍼사이클의 도래)

전력망, 송배전망, 변압기 관련주 분석 - 1 (현대일렉트릭, 효성중공업, 일진전기)

전기 먹는 하마 AI 데이터센터, 그리고 구리 가격 상승 - 변압기, 전력기기, 전선 기업 슈퍼사이클 도래

1. 변압기 관련주 분석 (중·소형 변압기)

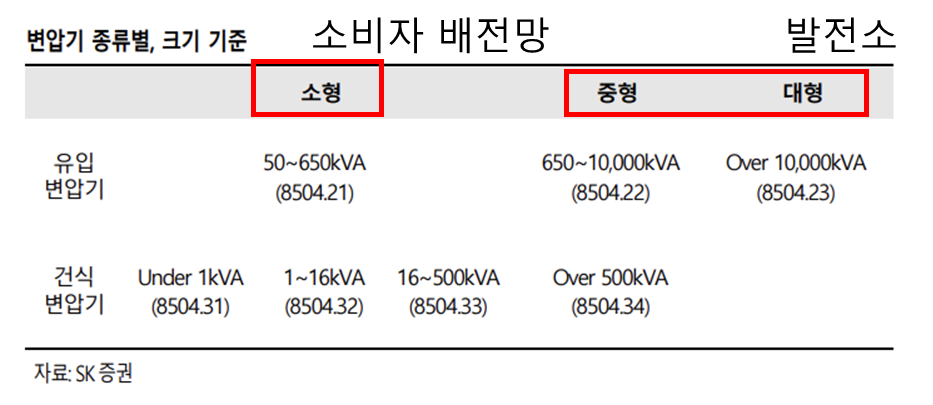

변압기는 주로 용량 (단위 : VA, Volt-Ampere) 크기로 소형, 중형, 대형, 초대형 변압기로 분류합니다.

국내 변압기 관련 기업의 경우 대형·초대형 변압기는 HD현대일렉트릭, 효성중공업, 일진전기가 대표적이며, 중·소형 변압기 관련 기업으로는 LS일렉트릭, 제룡전기 등이 있습니다.

변압기 및 전력망에 대한 핵심 투자 포인트와 대형·초대형 변압기 관련 기업인 HD현대일렉트릭, 효성중공업, 일진전기 분석 내용은 이전 포스팅 전력망, 송배전망, 변압기 관련주 분석 - 1 (현대일렉트릭, 효성중공업, 일진전기) 을 참고 바랍니다.

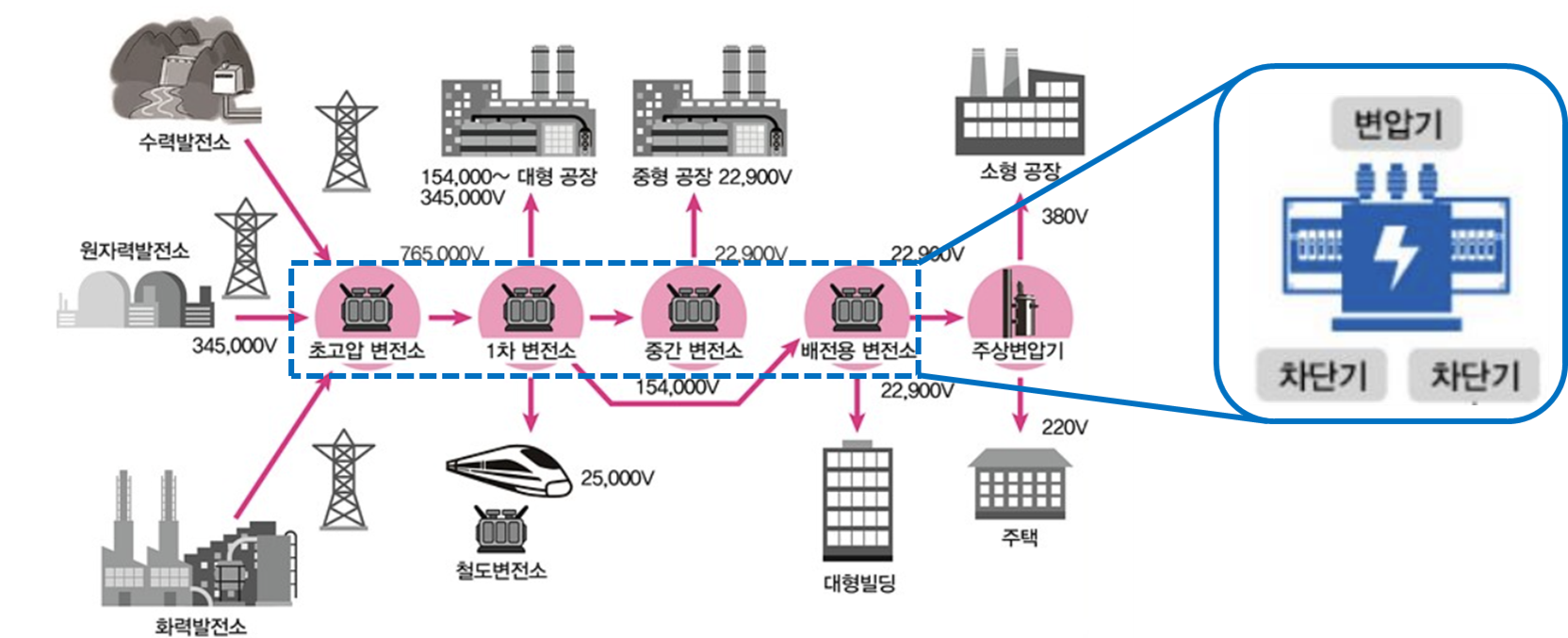

소형, 중형 변압기의 경우 주로 마지막 변전소에서 소비자단으로 전달될 때 사용되는 주상변압기나, 건물, 소규모 공장 등에서 사용됩니다.

특히 소형 변압기의 경우 대부분 규격화가 되어 있어서 대량 양산이 용이한 점이 있어 프로젝트별로 발주를 받아 생산하는 대형 변압기에 비해 대규모 인프라 투자 사이클에 덜 민감한 편 입니다.

그러나 인프라 투자 사이클과 더불어 선진국들의 리쇼어링 정책 및 2차전지, 반도체, 데이터센터 등 여러 첨단 산업 분야의 공장 증설, 신축 등과 맞물려 중·소형변압기 수요 또한 같이 증가하고 있는 상황입니다.

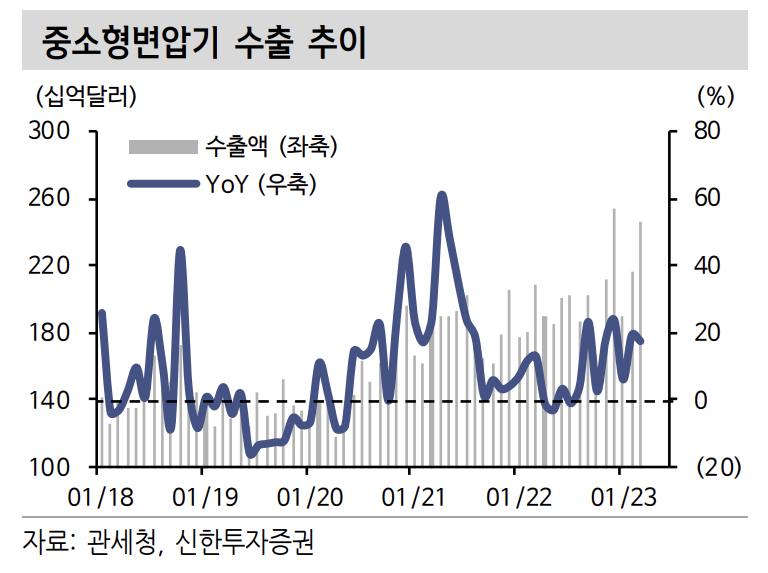

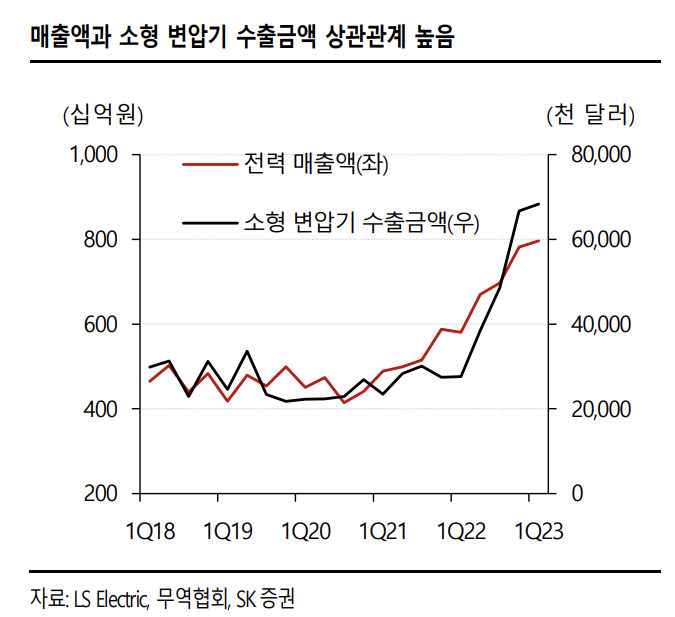

실제 국내 소형 변압기 수출 금액은 증가하고 있고, 변압기의 PPI (생산자물가지수) 또한 지속 증가하고 있는 추세입니다.

이에 대형 변압기 관련 기업 뿐만 아니라 소형 및 중형 변압기 관련 기업들의 실적도 더불어 좋아질 것으로 전망되고 있습니다.

■ LS일렉트릭 (LS Electric, 구 LS산전)

LS일렉트릭 (LS Electric)은 LS 그룹의 주력 계열사 중 하나로, 전력기기, 전력인프라, 자동화기기 및 자동화 솔루션 사업 및 신재생 및 철도시스템 사업을 영위하고 있습니다.

LS일렉트릭의 핵심 사업 부문인 전력사업부문에서는 전력 공급(송배전, 변전) 및 계통 보호에 사용되는 저압기기, 고압기기, 계량기기, 계전·계측기기, 초고압변전설비, 수배전반 등의 전력기기 제품을 생산하고 있으며 특히 저압기기 및 고압기기의 국내 점유율은 60%로 국내 1위를 하고 있습니다.

또한 일찍이 베트남에 진출해 베트남 전력기기의 40%를 차지하며 현지 시장 점유율 1위를 하고 있습니다.

자동화사업부문은 PLC, AC 드라이브(인버터), 리니어모터, 감속기 등의 제품과 스마트팩토리 솔루션, 산업자동화시스템 등을 담당하고 있습니다.

자동화기기의 경우 국내 30%의 점유율을 차지하고 있습니다.

신재생과 관련된 ESS 솔루션, 태양광 발전시스템, 전기차 인프라 사업과 철도 전력시스템 및 신호시스템인 철도 EPC 사업을 하고 있습니다.

사업부문별 매출 비중은 2021년 별도 기준 전력사업부문이 80%, 자동화사업부문이 20% 정도 차지하고 있으며, 해외 매출 비중은 전력사업부문이 약 32%, 자동화사업부문은 25%정도 차지하고 있습니다.

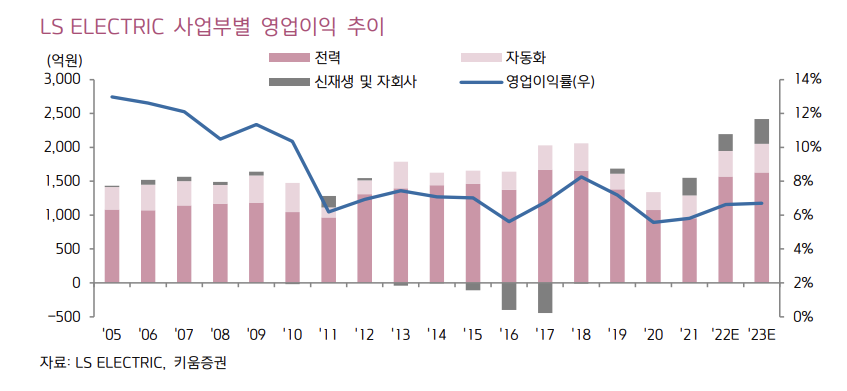

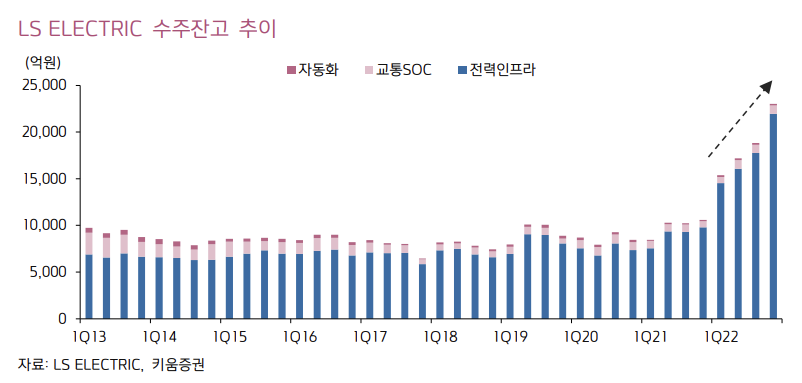

영업이익 및 영업이익률 추이를 보면 특히 전력인프라사업 부문의 영업이익이 2021년부터 크게 증가하고 있는 것을 볼 수 있고, 전력인프라 부문의 수주잔고 또한 급격히 증가하고 있는 것을 볼 수 있습니다.

이는 미국 및 유럽의 2차전지, 반도체 공장 증설과 신규 건설에 따른 배전기기, 변압기기 등 전력기기 수출과 전력인프라 프로젝트 수주가 증가했고, 이에 따른 매출 인식이 본격적으로 나타나고 있기 때문입니다.

또한 판가 인상과 고부가가치의 신재생용 기기 수출로 수익성이 크게 개선되어, 전년대비 전력기기 사업의 경우 영업이익이 약 24%, 전력 인프라 사업의 경우 영업이익이 약 263% 증가했습니다.

최근 수주한 주요 전력인프라 프로젝트는 삼성전자 텍사스 파운드리 공장 전력시스템 (1,740억원), 경주 연료전지 발전설비 (1,640억원), 대만 카오슝시 도시철도 전력시스템 (2,660억원) 등이 있으며, 2023년 1Q 기준 전력기기 및 인프라 관련 수주잔고가 2.3조에 달합니다.

LS일렉트릭의 변압기 제품의 경우 100KVA의 소형 변압기부터 최대 전압 550kV, 최대 용량 800MVA의 초고압, 초대형 변압기까지 다양한 제품 포트폴리오를 가지고 있습니다.

LS일렉트릭의 초대형 변압기도 소형 변압기의 수출금액이 LS일렉트릭 전력부문 매출액과 높은 상관관계를 보이고 있어 LS일렉트릭을 소형·중형 변압기 관련 기업으로 분류하여 보고 있습니다.

그러나 대형, 초대형 변압기 제품 또한 생산하고 있고, ESS 솔루션, 태양광 발전 시스템, 철도 EPS 사업 진행 시 Turn-Key 수주를 통한 대형 변압기 납품 연계 또한 가능하여 매출 향상에 기여할 수 있을 것으로 보고 있습니다.

■ 제룡전기

제룡전기는 다양한 유형의 중소형변압기, 차단기(개폐기), 배전기기 등 중전기기 전문 제조 기업으로, 특히 변압기의 매출비중이 80% 정도를 차지하는 변압기 전문 기업입니다.

(2023년 현재는 변압기 100% 비중)

발전소 및 송전에 사용되는 승압용 초대형, 초고압 변압기의 경우 전량 주문 생산으로, 공장 자동화가 불가하며 고도의 기술력과 자본력이 필요합니다.

따라서 국내에서는 주로 효성중공업, HD현대일렉트릭, LS일렉트릭 등 대기업이 시장을 주도하고 있습니다.

반면 배전용 중소형 변압기는 국내 과점 경쟁 체제로 제룡전기, KP일렉트릭, 산일전기, KOC전기 등 여러 중소기업들이 참여하고 있습니다.

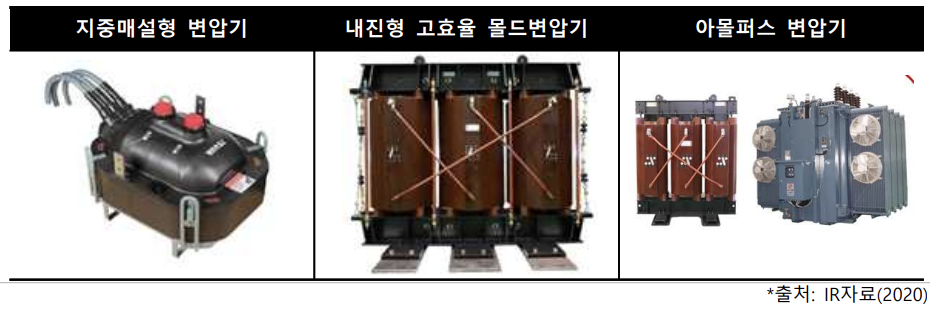

이에 제룡전기는 국내 최초로 전력 손실을 최소화해주는 아몰퍼스형 변압기 개발, 국내 유일의 땅에 매립하는 지중매설형 변압기 생산, 세계 최초로 지진에 대비한 내진설계형 변압기 등 특수 목적 변압기 개발을 통해 시장 입지를 공고히 하고 있습니다.

제룡전기의 주요 매출처는 한전, 코레일, LH 등 국내 인프라 관련 공사와 기업들이 있으며, 미국 인프라 법안 통과와 변압기 사이클 도래에 따른 해외 수출이 급격하게 성장하면서 미국 LADWP(LA수도전력국), 미국 주요 전력기업 (PSE&G, AEP, OG&E 등)들을 매출처로 갖고 있습니다.

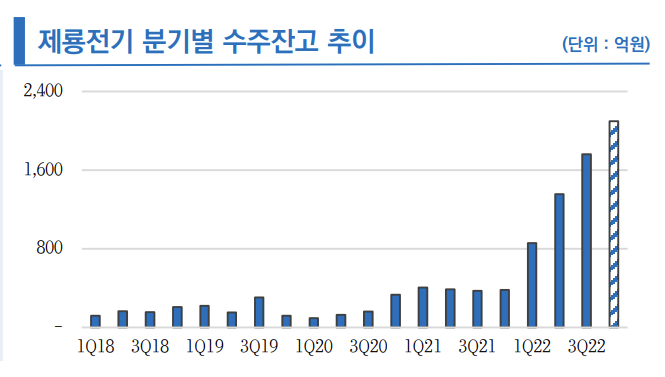

해외 매출 비중은 2021년 25%에서 2022년 58%, 2023년 70%로 엄청난 증가율을 보여주고 있으며, 23년 1Q 기준 수주잔고가 약 3천억원에 달하고 있습니다.

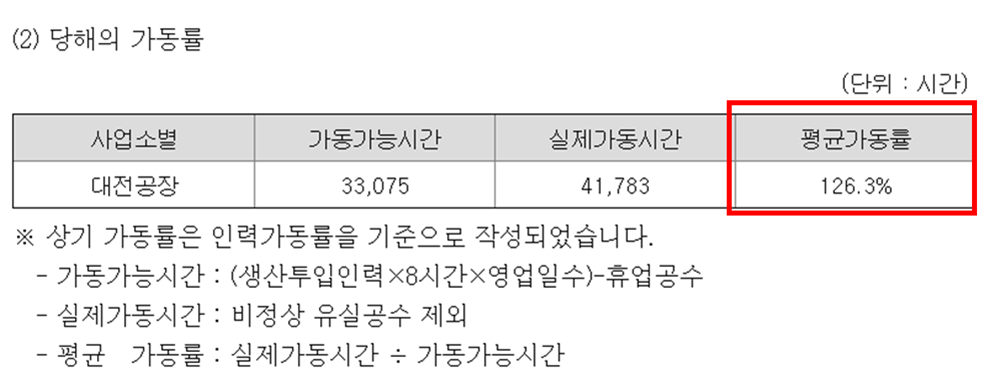

이런 엄청난 수주 증가에 따라서 현재 제룡전기 공장의 평균 가동률은 126%로 FULL 생산 체제 돌입 중 입니다.

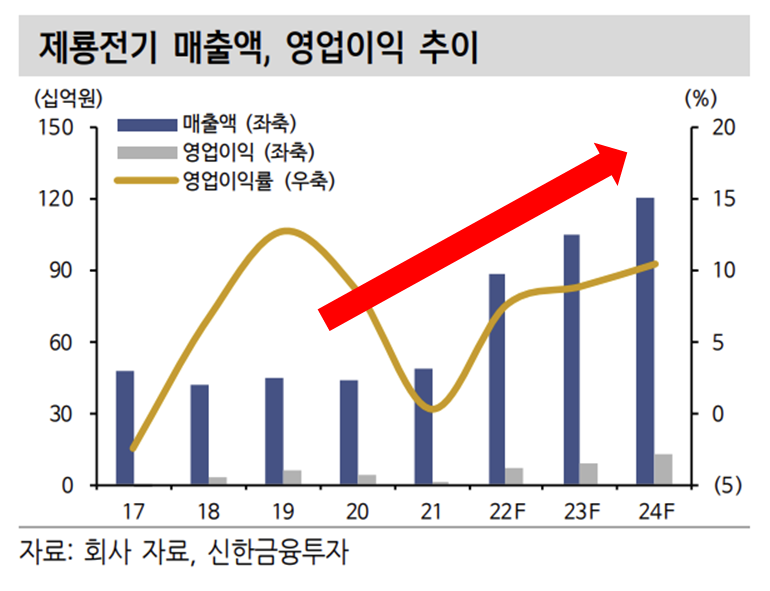

제룡전기의 실적은 미국향 수주가 급격히 증가하면서 2022년 매출액 860억원으로 전년대비 76%가 증가했습니다.

영업이익률 또한 2020년 8% 수준에서 2022년 14.5%로 크게 성장했습니다.

2023년 올해 또한 3,000억원 규모의 수주 잔고를 토대로 실적 전망은 매출액 1,265억원, 영업이익 272억원(영업이익률 21.5%)의 큰 성장세가 지속될 것으로 예상되고 있습니다.

'산업 및 기업 분석 > 인프라' 카테고리의 다른 글

| [신재생에너지 인프라] 전력망, 송배전망, 변압기 관련주 분석 - 1 (현대일렉트릭, 효성중공업, 일진전기) (2) | 2023.05.29 |

|---|---|

| [신재생에너지 인프라] 글로벌 변압기 시장 분석 (변압기 공급 부족과 미국발 슈퍼사이클의 도래) (1) | 2023.05.28 |

| [신재생에너지 인프라] 글로벌 전력망 인프라 시장 분석 (노후화된 미국 송배전 전력망 인프라) (0) | 2023.05.13 |

댓글